Květen ve znamení optimismu z uvolňování restrikcí

Květen byl ve znamení výrazného oživení, a to primárně ze dvou důvodů. Prvním bylo postupné uvolňování restrikcí, druhým rostoucí šance na brzkou vakcínu, tentokrát v podání americké společnosti Moderna, jejíž akcie v květnu posílily o 33,5 %. Pozitivní nálada se promítla nejen do výkonnosti akciových trhů, ale postupné uvolňování omezení přispělo i k celkovému zklidnění situace. Svět se začal vracet do normálu. Na trzích jsme viděli růst cen akcií i dluhopisů a česká koruna posílila jak vůči EUR, tak USD.

Zvýšená volatilita bude nicméně trhy ovlivňovat i v následujících měsících. Tak, jak se bude blížit listopadový termín amerických prezidentských voleb, poroste napětí mezi USA a Čínou, ať již z důvodu hledání viníka coronaviru, situace v Hong Kongu či opětovné eskalace obchodních válek.

Stále probíhající výsledková sezóna v hlavních regionech byla částečně překryta pokračujícími stimuly ze strany vlád jednotlivých zemí. Z těch hlavních stojí za zmínku záchranný balík v objemu EUR 9 mld. pro německou Lufthansu, který bude dozorčí rada společnosti schvalovat 25. června.

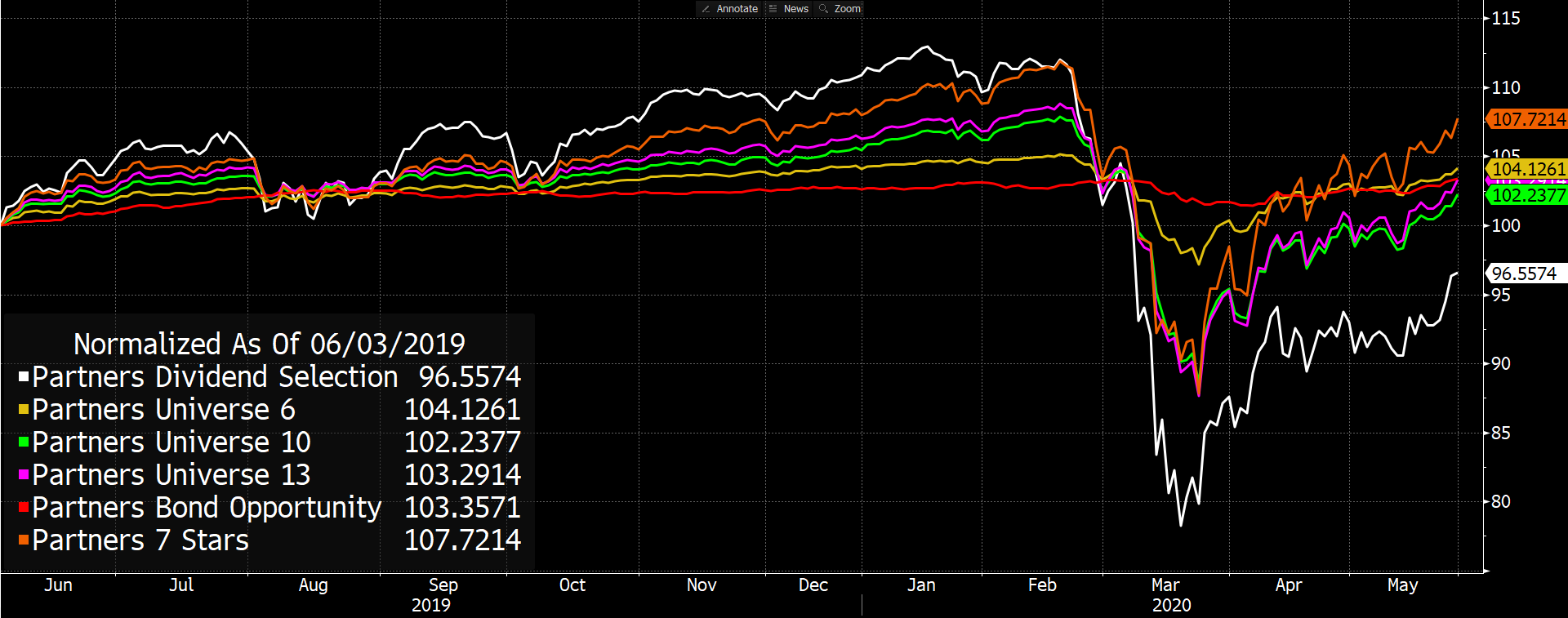

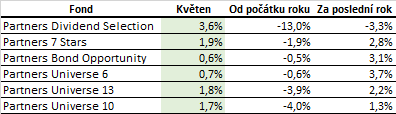

Fondy Partners v květnu rostly. Největší přírůstky zaznamenaly akciové fondy Partners Dividend Selection a Partners 7 Stars se zisky 3,6 % a 1,9 %.

Valuace amerických akcií zůstávají vysoko

V USA je výsledková sezóna téměř u konce, reportovalo již 97 % společností. Meziroční propad zisků činí 14,6 %, jde tak o největší meziroční propad od třetího kvartálu 2009. Propad se promítl i do negativních revizí zisků pro následující kvartály, což v kombinaci s růstem amerického akciového trhu vede k vysoce nadprůměrné valuaci amerických akcií. Hodnota ukazatele P/E pro následujících 12 měsíců je na úrovni 21,5, což je výrazně nad 5ti letým (16,8), ale i 10ti letým průměrem (15,1). Naposledy jsme takovou úroveň mohli vidět v lednu 2002.

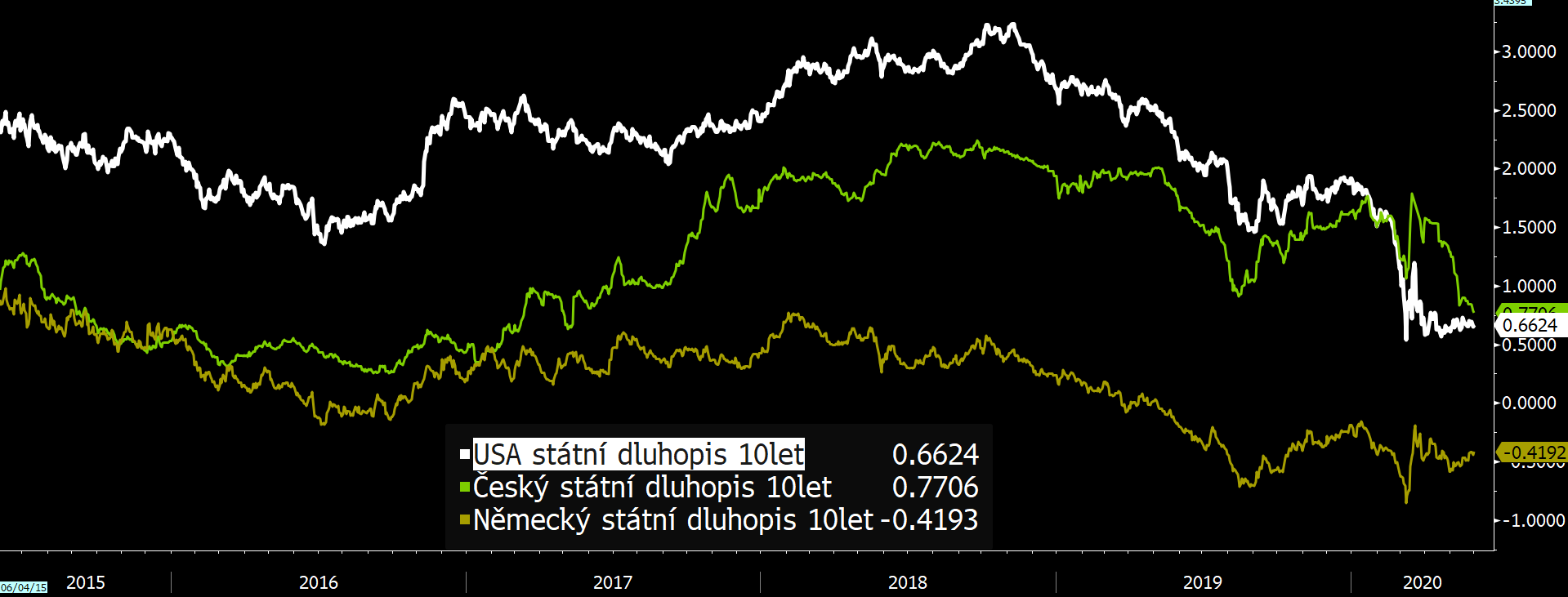

Výnosy vybraných 10-ti letých státních dluhopisů za posledních 5 let

Pozitivní vývoj byl v květnu patrný i na dluhopisových trzích. Rostly zejména korporátní dluhopisy. Globální index korporátních dluhopisů investičního stupně posílil o 1,5 %, globální index korporátních dluhopisů spekulativního stupně (high-yield) posílil dokonce o 5,1 %.

České státní dluhopisy nebyly výjimkou, když si v květnu připsaly slušných 3,3 %. Výnos do doby splatnosti dvouletého vládního dluhopisu poklesl na 0,08 % a výnos do doby splatnosti desetiletého vládního dluhopisu poklesl na 0,78 %.

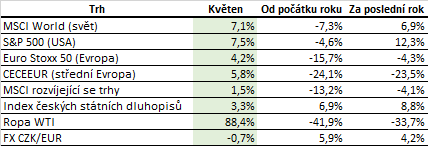

Vývoj některých finančních indexů od roku 2018

Na akciových trzích bylo květnové uvolnění patrné nejvíce. Největší nárůsty zaznamenaly ruské, japonské a německé akcie. Velice dobře si vedl i technologický Nasdaq s růstem 6,7 %. Index amerických technologických firem je jediný s kladným zhodnocením od začátku letošního roku (9,4 %). Naopak nejhůře zasaženým sektorem jsou evropské ropné společnosti a finanční instituce, které od začátku letošního roku ztrácí 36,5 % resp. 30,3 %.

Kurz koruny k EUR a USD od 1.1.2018

V reakci na zklidnění globální situace se i česká koruna v květnu vrátila k posilování, a to jak vůči EUR, tak vůči USD. K EUR posílila o 0,7 % na 26,92. K USD posílila dokonce o 3 % na 24,2.

Optikou finančních indexů

Po výrazném snížení produkce ze strany Ruska a Saudské Arábie, se normalizoval i trh s ropou. Cena ropy Brent se v květnu vrátila nad úroveň 30 USD za barel, což vedlo k silnému růstu akcií ruských společností, které si v květnu připsaly nejvyšší zhodnocení v rámci hlavních trhů.

Výhled

I přes celkové zklidnění situace zůstává vývoj v následujících měsících stále nejistý. Jako hlavní rizika vnímáme možnost druhé vlny epidemie v souvislosti s otevřením hranic v letních měsících a eskalaci napětí mezi USA a Čínou.

Výkonnost fondů Partners za poslední rok

Květnový růst se promítl i do zisků napříč fondy Partners. Největší z nich zaznamenaly akciové fondy v čele s fondem Partners Dividend Selection, kde naše sázka na oživení pomohla fondu v květnu k téměř 4 % zhodnocení.

Autor: Portfolio manažer, Partners investiční společnost