Prosincové hromadné zvedání sazeb otočilo směrem dolů akcie i dluhopisy

Prosinec utnul pozitivní náladu na trzích. A můžou za to překvapivě lepší makroekonomická data. Zveřejněná čísla byla lepší oproti očekávání analytiků, ale objektivně jsou stále špatná. Například inflace už sice nerostla závratným tempem, ale stále se drží na extrémně vysokých hodnotách. Ani zpomalení ekonomiky nebylo tak tragické a čísla o nezaměstnanosti jsou stále vcelku lichotivá. To vše platí pro USA, Evropu i Českou republiku.

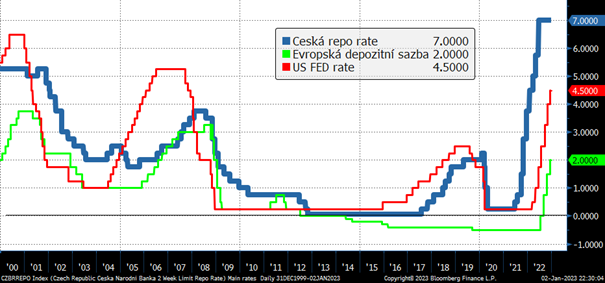

A právě tato relativně lepší čísla způsobila, že centrální banky mají o trochu více munice na další zvedání sazeb, což vyplašilo mnoho investorů, a akcie i dluhopisy v prosinci obrátily svůj směr a vydaly se níže. Do dalšího zvednutí základní sazby se pustil americký FED, který se již dostal na 4,5 procenta. Evropská centrální banka také přidala 50 bazických bodů a hlavní sazba je již na 2,5 procentech. Přidaly se také anglická a švýcarská centrální banka.

Česká národní banka ponechala základní sazbu na 7 procentech a ujistila analytiky, že inflace po lednových číslech začne klesat. Guvernér Michl navíc zmínil, že pokud přísnou měnovou politiku nepodpoří i fiskální politika, že je připraven navrhnout i další zvýšení sazby v České republice.

Vývoj základních sazeb v USA, EMU a České republice

Celý rok 2022 byl k investorům velice nevlídný. Události jako desetiletí neviděná inflace a následné zpřísňování měnových politik, doznívající pandemie Covidu či válka na Ukrajině zasáhly negativně většinu aktiv.

Technologický akciový index Nasdaq v minulém roce ztratil 33 %, protože technologické akcie se ukázaly jako jedny z nejzranitelnějších vůči rostoucím sazbám. Široký americký akciový index S&P 500 klesl o 19 %. Nejvýrazněji ztrácely letos akcie Tesly a Meta-Facebook, které klesly přes 64 %.

Negativní vývoj zaznamenaly i evropské akciové indexy, kde index STOXX 600 klesl přibližně o 12 %. Hůře si vedly také středoevropské akciové indexy, které energetická krize, blízkost válečného konfliktu a vysoká míra inflace zasáhla nejtvrději.

Americké státní dluhopisy zaznamenaly rekordní ztrátu, poháněnou inflačními tlaky. Bloomberg US Treasury Index klesl o 12,5 %, což je největší ztráta za posledních 40 let. Index českých vládních dluhopisů odepsal kolem 8 % a opět byly na vině rostoucí sazby.

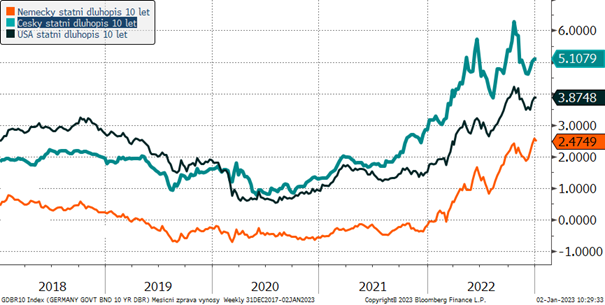

Výnosy 10letých státních dluhopisů za posledních 5 let

Po korekci výnosů v listopadu se ceny dluhopisů v prosinci pustily opět směrem níže. Nejvýrazněji klesaly ceny německých bundů. Výnosy českých státních 10letých dluhopisů vzrostly opět nad 5 %, což jsou úrovně, které jsme viděli naposledy v roce 2009.

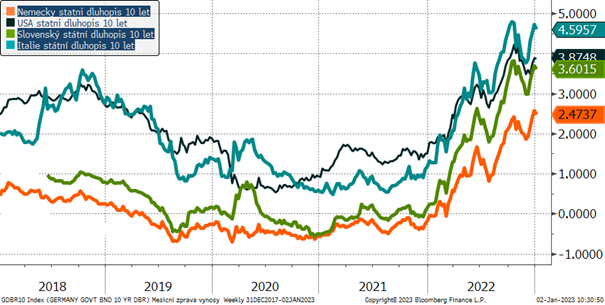

Výnosy 10letých státních dluhopisů vybraných zemí eurozóny a USA za posledních 5 let

Nejvýrazněji klesaly ceny italských státních dluhopisů, u kterých se blíží výnos hranici 5 % p.a. Výnos „bezrizikových“ německých bundů se posunul také výše a dosahuje mnoholetých maxim blízko 2,5 %.

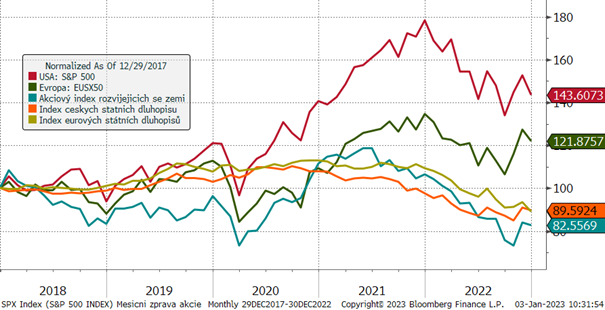

Vývoj vybraných finančních indexů za posledních 5 let

Americké akcie ztratily v roce 2022 více než evropské akcie. Špatně si vedly i akcie nerozvinutých zemí pod taktovkou čínského trhu. Vzhledem k dlouhodobě nízkým úrokům a nynějšímu zvedání sazeb velice špatně dopadly dluhopisové indexy.

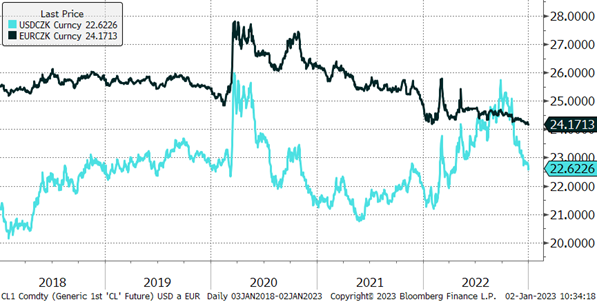

Vývoj kurzu koruny vůči euru a dolaru za 5 let

Česká koruna zakončila rok 2022 překvapivě na asi o 3 % silnější úrovni oproti euru, a to navzdory horší inflaci, energetické krizi a blízkosti konfliktu na Ukrajině. Vývoj k dolaru byl naopak jak na horské dráze. Po oslabení o 18 procent přišlo posílení o 12 procent.

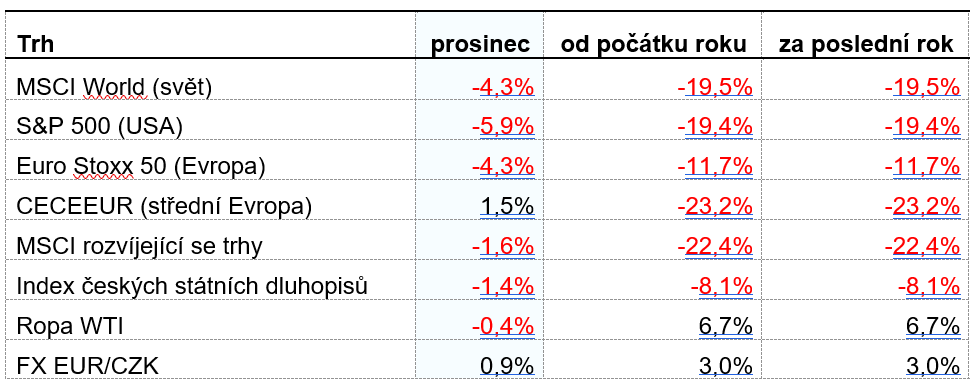

Optikou finančních indexů

V prosinci se akciové trhy posunuly silně dolů. Výjimkou byl středoevropský trh, který měl za sebou silné ztráty už v předchozím období. V mínusu skončily i dluhopisové indexy. Podobný obrázek ukazuje i meziroční srovnání, kde se akciové trhy pohybují od -11 % v Evropě po -23 % ve středoevropském regionu.

Výhled

Rok 2023 bude rokem výzev. Hlavně před centrálními bankami je těžká úloha, jak vyvážit přísnou měnovou politiku, resp. výši sazeb, se stagnací či dokonce s recesí ekonomiky. A právě na tomto dilema budou svá portfolia stavět správci aktiv. Navíc se obecně očekává, že inflace začne klesat, ale je otázkou, zda dostatečně rychle.

Protože je před námi ještě dost nejistot, zůstáváme prozatím defenzivní jak v akciové složce, tak u dluhopisů. Nechceme se před případnou recesí výrazně exponovat v citlivých sektorech ani regionech.

Očekáváme, že inflace v České republice bude na maximu v lednu, tj. maximum uvidíme v únorových číslech. Naším základním scénářem je ponechání základní sazby na 7 % až do druhé poloviny roku.

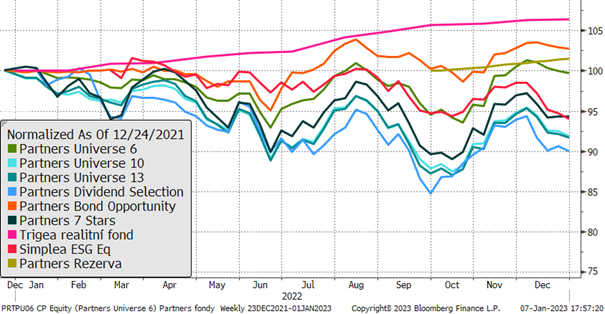

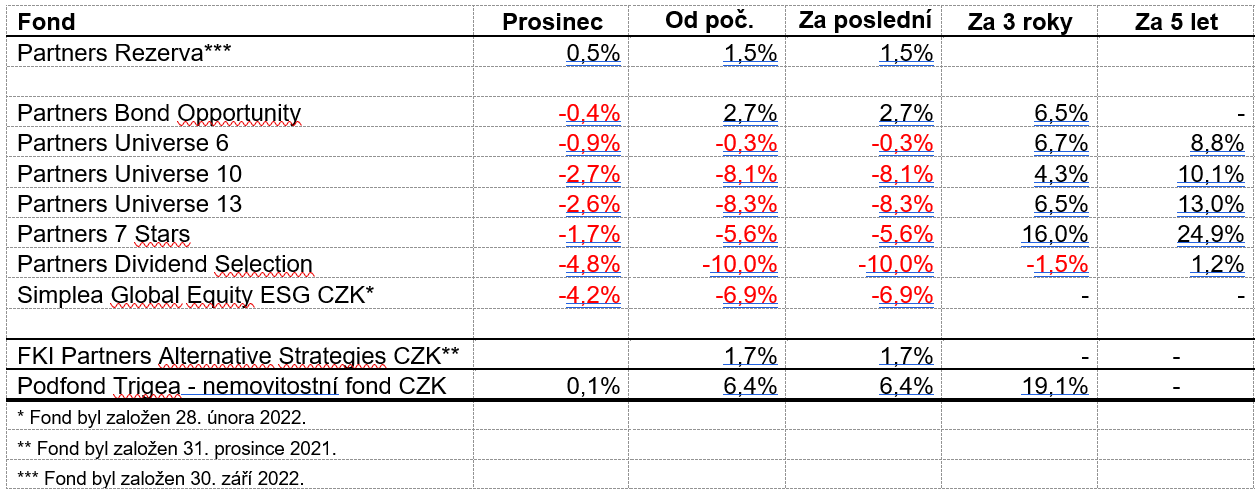

Výkonnost korunových fondů Partners za poslední rok

Partners fondy následovaly tržní korekci cen, ale podařilo se jim díky defenzivní strategii propady akciových trhů ubrzdit. Nejlépe se dařilo fondu Partners 7 Stars, který poklesl jen o 1,7 % za měsíc a meziročně je díky aktivní správě jen o -5,6 % níže, což je v porovnání s 20procentním poklesem světového akciového indexu nadstandardní výsledek.

Podobně se popral s prudkým růstem výnosů, a skoro 8procentním poklesem dluhopisového indexu, fond Partners Bond Oppportunity, který jako jeden z mála docílil v roce 2022 kladného zhodnocení, a to 2,7 %.

Svoji strategii a dlouhodobý cíl potvrdil nový fond Partners Rezerva, který za první tři měsíce vzrostl o více jak 1,5 %, což je zhodnocení cca 0,5 % měsíčně.

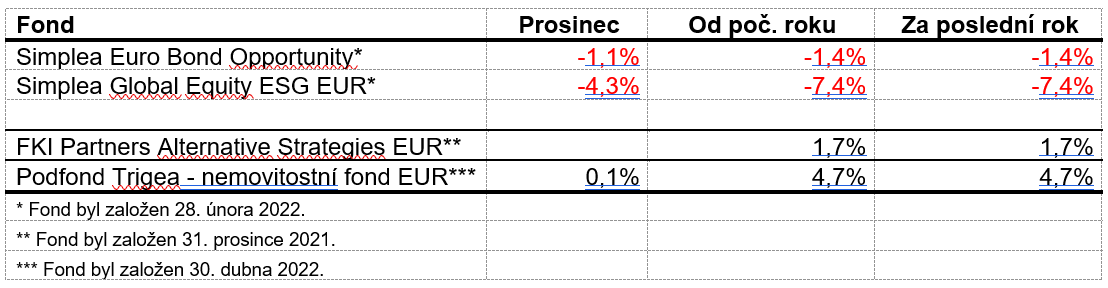

Výkonnost eurových fondů řízených v Partners za poslední rok

Simplea fondy rovněž následovaly tržní korekci cen, ale podařilo se jim díky defenzivní strategii propady akciových trhů utlumit. Akciový fond Simplea Global Equity ESG zaznamenal pokles o 4,3 %, a od svého založení v únoru je níže o cca 7 %,což je dobrý výsledek oproti 13procentnímu propadu indexu světových akcií za stejné období.

Podobně se popral s prudkým růstem výnosů, a skoro 18procentním poklesem dluhopisového indexu, fond Simplea Euro Bond Opportunity, který zakončil rok se ztrátou pouze 1,1 %.

Za celý tým Partners investiční společnosti mi dovolte Vám poděkovat za zájem o naše fondy a popřát Vám vše nejlepší do roku 2023.

Autor: Martin Mašát, portfolio manažer, Partners