Centrální banky daly investorům růstový dárek

Pozitivní nálada směrem k vánočním svátkům vygradovala. Dárky rozdávaly především centrální banky, a to bez výjimek. Jako první finanční trhy ovlivnil americký FED, kde po dlouhé době do popředí vystoupily hlasy hovořící o snižování úrokových sazeb. V podobném duchu vyznělo zasedání evropské ECB. A nakonec přišla Česká národní banka s prvním reálným snížením základní sazby.

Není divu, že akciové trhy zažily nejen v listopadu, ale znovu i v prosinci silnou „rally“. Nadšení investorů z očekávaného brzkého snižování sazeb, které táhlo ceny akcií nahoru již v listopadu, dostalo reálné obrysy po prosincových zasedáních centrálních bank. Americká centrální banka FED na svém jednání 13. prosince učinila až překvapivou otočku v komunikaci. Američtí centrální bankéři nyní pro rok 2024 očekávají dokonce trojí snížení základních úrokových sazeb, což potvrdilo názor trhů o rychlém poklesu inflace k cíli.

Podobný holubičí názor, ne sice tak radikální, měla v následujících dnech i Evropská centrální banka, která potvrdila pokles inflace, ale také zdůraznila klesající výkon ekonomiky. Výsledné komentáře potvrdily analytikům jejich očekávání, že sazby v eurozóně jsou také na vrcholu a teď půjde spíše jen o to trefit dobu, kdy sazby začnou klesat.

A zlatým hřebem byla Česká národní banka, která ještě před potvrzením poklesu inflace v lednových číslech, dodala trhu první snížení základní sazby o 0,25 % na úroveň 6,75 %. Meziroční inflace se sice prozatím v České republice pohybuje na 7,3 %, což je na míle daleko od 2% cíle, ale tento krok ukazuje na velkou míru důvěry centrální banky v klesající inflační čísla. Zároveň by brzký „cut“ měl všechny varovat, že s růstem české ekonomiky to do budoucna nevypadá růžově.

Blížící se konec restriktivní měnové politiky posunul akcie před koncem roku opět výše a například index MSCI světových akcií po listopadovém skoku o 9 % přidal v prosinci dalších skoro 5 %. Podobně se dařilo i dluhopisovým trhům, kde klesající strach z inflace zvedl poptávku a tím i ceny dluhopisů. Dluhopisové fondy se proto posunuly o několik procent a například Partners Bond Opportunity dosáhl za rok 2023 zhodnocení překonávající hranici 11 %.

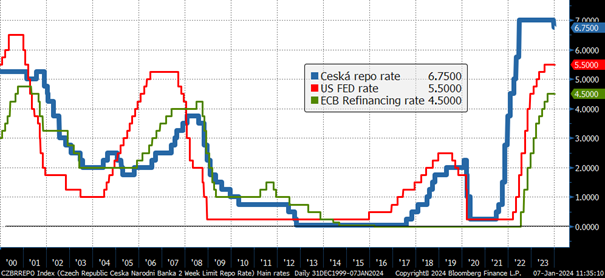

Vývoj základních sazeb v USA, EMU a České republice

Česká národní banka na svém zasedání 21. prosince snížila o 0,25 % svoji vysoce restriktivní 7% sazbu na úroveň 6,75 %. V dalších měsících, a pravděpodobně již v únoru, se můžeme dočkat dalšího snížení o čtvrt procenta, a do konce roku 2024 může být základní sazba někde na úrovni 5 %. Podobného kroku se dočkáme letos u i amerického FEDu, a pravděpodobně ke snížení sáhne i ECB. To samozřejmě znamená konec dvouleté epizody s extrémně restriktivní měnovou politikou, což by mělo uvolnit ruce firmám a domácnostem, co se týče úrokového zatížení z úvěrů.

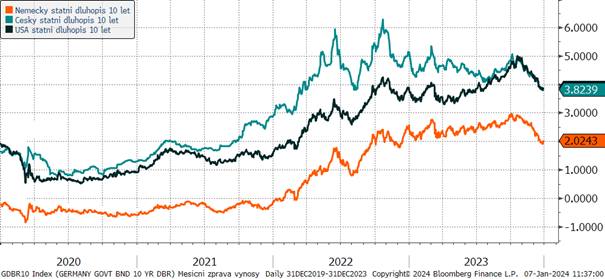

Výnosy 10letých státních dluhopisů za posledních 5 let

Z kroků centrálních bank profitovaly hlavně dlouhodobé dluhopisy, jejichž výnosy klesaly až na úrovně, které jsme naposledy viděli v roce 2022. Pokles výnosů znamená růst cen, což posunulo výkonnost dluhopisových fondů o několik procent výše. Korekce výnosů se týkala všech hlavních trhů včetně české výnosové křivky.

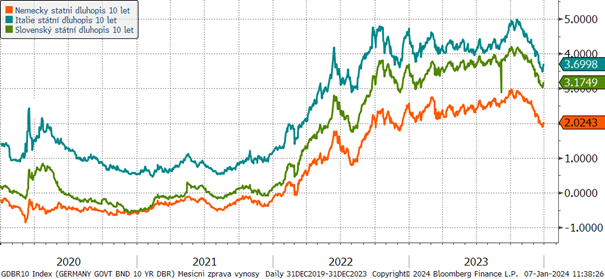

Výnosy 10letých státních dluhopisů vybraných zemí eurozóny za posledních 5 let

Z holubičích vyjádření představitelů centrálních bank včetně ECB profitovaly dlouhodobé dluhopisy. Korekce výnosů se týkala všech hlavních trhů včetně slovenských státních dluhopisů.

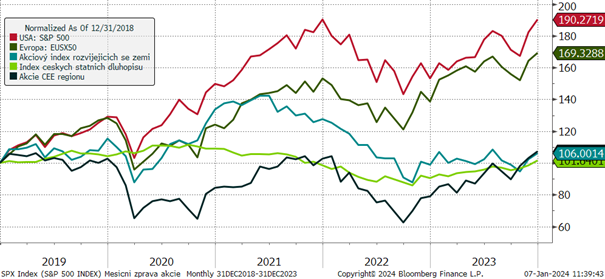

Vývoj vybraných finančních indexů za posledních 5 let

Pozitivní nálada investorů před koncem roku byla nejzřetelněji vidět na akciových trzích, které po superúspěšném listopadu přidaly několik procent i v prosinci. Hlavní důvod jsme již zmínili, a to holubičí komentáře centrálních bank. Když k tomu přidáme potvrzený pokles inflačních čísel, nebylo se čemu divit, že investoři nastupovali do akciových titulů.

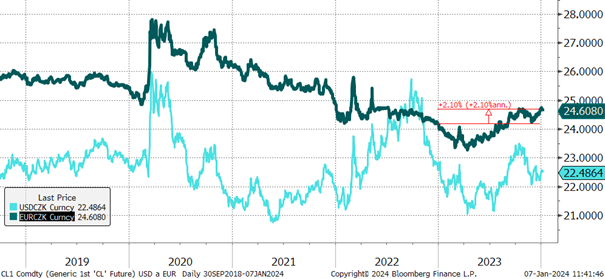

Vývoj kurzu koruny vůči euru a dolaru za 5 let

Pokles základní sazby ze strany ČNB a výhled na další podobné kroky působil ve směru oslabení koruny vůči euru. Kurz koruny se během letošního roku dostal z úrovně 24 na asi 24,60 korun za euro, což je oslabení o přibližně 2 %. U dolaru je situace mnohem dynamičtější, protože FED také vcelku razantně otočil svoji rétoriku, a tak se navzájem oba vlivy vyrušily a kurz koruny zůstal vůči dolaru víceméně nezměněn na úrovni kolem 22,50 korun za dolar.

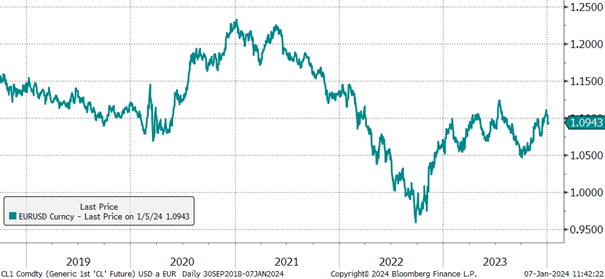

Vývoj kurzu eura vůči dolaru za 5 let

Kurz eurodolaru je v poslední době silně volatilní bez jasného směru. Nicméně, překvapivě holubičí vyjádření FEDu způsobilo oslabení dolaru vůči euru. Hodnota dolaru opět klesla nad 1,10 USD za euro.

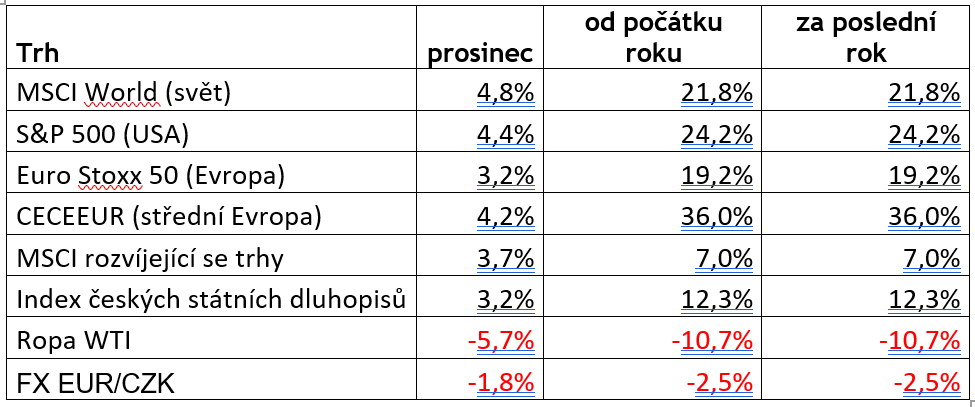

Optikou finančních indexů

Tabulka ukazuje razantní nárůst akciových i dluhopisových trhů v prosinci. Opět trochu zaostával – a na meziročních číslech je to zcela evidentní - index cen akcií nerozvinutých trhů. Ztráta jde na vrub čínského akciového trhu. Velkou vzpruhou po mnoha letech stagnace či poklesů je pak 12% nárůst indexu sledujícího všechny české státní dluhopisy. Když si uvědomíme, že inflace se meziročně pohybuje jen někde nad 7 %, pak i dluhopisy bez problémů překonaly inflaci a reálně zhodnotily prostředky investorů.

Výhled

Rok 2023 byl obdobím, kdy akciové trhy doháněly ztrátu z roku 2022, a proto neočekáváme, že by se podobný cca 20% nárůst měl opakovat. Na druhou stranu přichází konec přísné měnové restrikce, což by mělo pomoci valuaci akciových trhů. Proto za současných podmínek očekáváme pozitivní rok pro ceny akcií s růstem někde kolem standardních 8 až 10 procent. Vzhledem ke změně sazeb a větší volatilitě bude nutná aktivní správa, protože mnoho sektorů a regionů je zjevně předražených, a můžeme očekávat rozdílný vývoj cen.

Pokračující pokles inflace bude vodou na mlýn cen dluhopisů, které budou profitovat z poklesu výnosů. Konzervativní investoři se tedy opět mohou těšit na výnos překonávající 8 %.

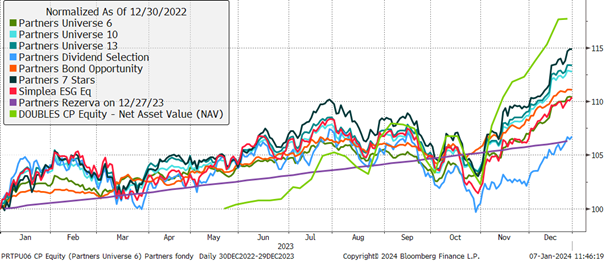

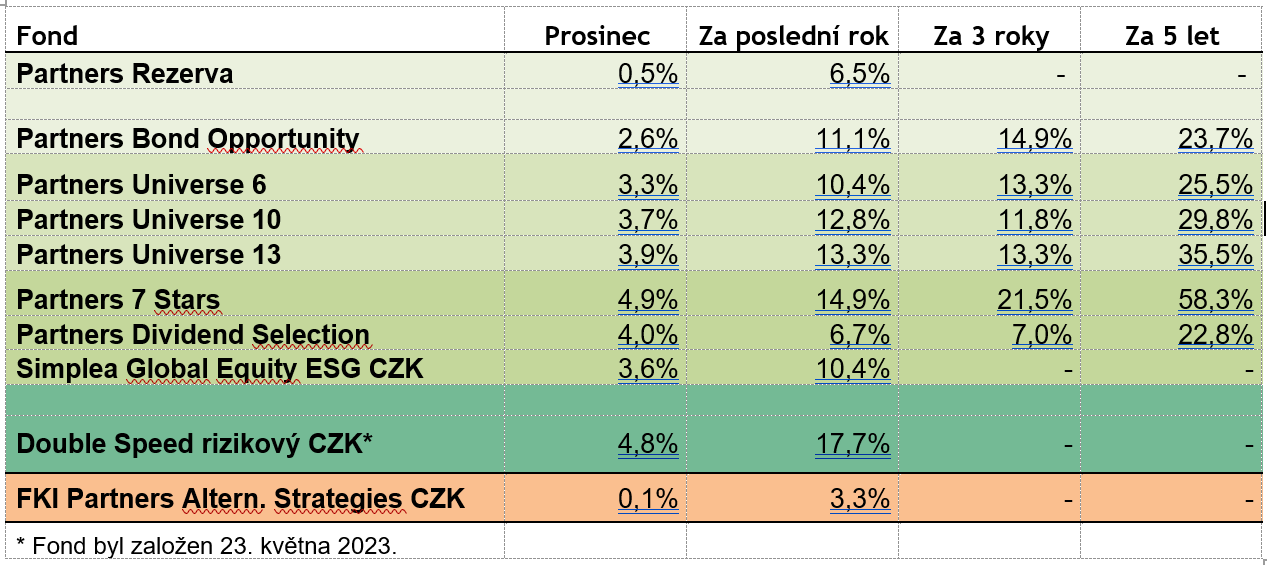

Výkonnost korunových fondů Partners za poslední rok

Partners fondy v souladu s prudkým růstem cen akcií i dluhopisů přidaly jen za prosinec několik procent. Z akciových fondů se nejlépe náladu trhu podařilo trefit fondu Partnes 7 Stars s růstem o skoro 5 % a meziročním zhodnocením o 15 %. Na pětiletém horizontu je fond o 58 % výše, což znamená v průměru asi 10% zhodnocení ročně.

Co se týče dluhopisového fondu Partners Bond Opportunity, ten si v roce 2023 připsal dlouho neviděných a bezkonkurenčních 11 %. Hlavním důvodem je nárůst cen dluhopisů, které začali investoři v období poklesu inflace a základní sazby silně poptávat a zvedat tak jejich cenu. Při inflaci kolem 7 % fond bez problémů pobil inflaci.

Superkonzervativní fond Partners Rezerva dodal klientům přesně to, co nabídla Česká národní banka, a tedy svým zhodnocením kopíroval základní sazbu ČNB, která byla v roce 2023 nastavena na 7 %.

Double Speed rizikový fond se strategií znásobující výkonnost akciových trhů, který byl založený teprve v květnu, za 7 měsíců přidal více než 17 %. Díky poklesu základní sazby a tedy levnějšímu krátkodobému financování, a pozitivnímu výhledu na ceny akcií očekáváme i do budoucna nadprůměrné zhodnocení fondu.

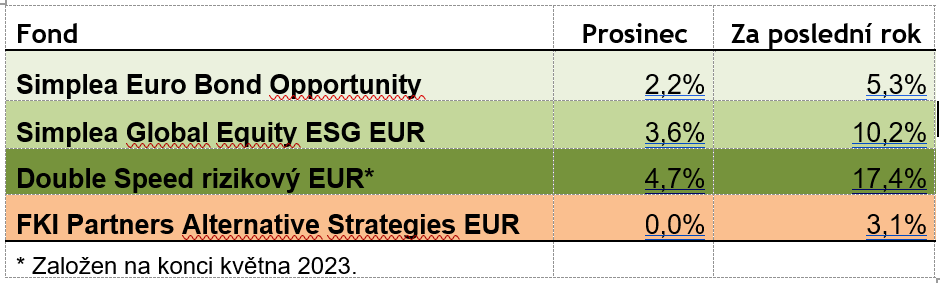

Výkonnost eurových fondů řízených v Partners za poslední rok

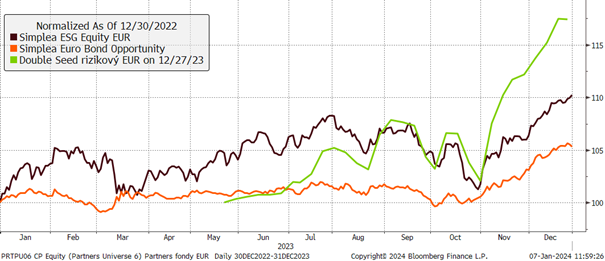

Eurové fondy ze skupiny Partners v souladu s prudkým růstem cen akcií i dluhopisů přidaly jen za prosinec několik procent. Akciový fond Simplea Global Equity ESG následoval trhy s růstem o skoro 4 % a meziročním zhodnocením přes 10 %.

Co se týče dluhopisového fondu Simplea Euro Bond Opportunity, ten si v roce 2023 připsal dlouho neviděných 5 %. Hlavním důvodem je nárůst cen dluhopisů, které začali investoři v období poklesu inflace a očekávaného snížení základní sazby silně poptávat a zvedat tak jejich cenu.

Double Speed rizikový fond se strategií znásobující výkonnost akciových trhů, který byl založený teprve v květnu, za 7 měsíců přidal více než 17 %. Díky poklesu základní sazby a tedy levnějšímu krátkodobému financování, a pozitivnímu výhledu na ceny akcií očekáváme i do budoucna nadprůměrné zhodnocení fondu.

Autor: Martin Mašát, portfolio manažer, Partners investiční společnost